Что такое налоговые каникулы для ИП

Налоговые каникулы — это временное освобождение от налогообложения. Такая льгота подразумевает введение нулевой ставки на уровне региона. Если региональные власти ввели или продлили налоговые каникулы, ИП может не оплачивать налог на упрощенной или патентной системе налогообложения в течение первых двух календарных лет работы.

В 2022 году налоговые каникулы продлили — местные власти могут ввести нулевую ставку только 31 декабря 2024 года. С 1 января 2025 года льгота не применяется.

Нулевая ставка применяется по основному налогу — налогу при УСН, патенту. Другие налоги и страховые взносы во время налоговых каникул ИП платит в полном объеме.

Базовые условия для льготы определены в российском Налоговом кодексе. Но поскольку налоговые каникулы — это региональная мера поддержки малого бизнеса, местные власти могут устанавливать дополнительные правила для освобождения от налогов.

Чтобы первыми узнавать об антикризисных мерах для малого бизнеса, обратитесь к специалистам аутсорсинга Первой Экспертной Бухгалтерии. Специалисты на связи с Минфином, ФНС и другими ведомствами, помогут подобрать подходящую программу и подготовить все необходимые документы. Оставьте заявку сейчас, чтобы успеть воспользоваться льготами на 2023 год.

В каких регионах применяются налоговые каникулы

В таблице собрали информацию о налоговых каникулах по регионам.

Скачать таблицу налоговых каникул в 2023 году по регионам.

Какие условия ввели для налоговых каникул

Налоговые каникулы доступны для ИП, если он соблюдает определенные условия:

Посмотрите дату регионального закона: если вы зарегистрировали ИП после его вступления в силу, вы сможете рассчитывать на льготу.

Если предприниматель раньше работал, затем прекратил деятельность, но решил снова открыться, он тоже сможет пользоваться нулевой ставкой. Но только если он возобновляет деятельность впервые и повторно регистрируется после введения налоговых каникул в регионе.

ИП сможет воспользоваться налоговыми каникулами сразу же после регистрации и до 31 декабря следующего года. Но не забывайте, что срок каникул ограниченный — они действуют только до 31 декабря 2024 года.

Для ПСН ограничений нет, а вот если вы применяете УСН, нужно следить за долей дохода. Выручка от видов деятельности, по которым ИП использует льготу, должна быть не меньше 70% от общего объема доходов по итогам года.

Это особенно важно для ПСН: применение этого спецрежима зависит от срока патента. Если купите патенты так, что между их сроками будут перерывы, больше не сможете применять нулевую ставку.

На уровне НК льгота закреплена для производственной, социальной, научной деятельности, сферы бытовых услуг и услуг по временному проживанию. Конкретные виды деятельности, для которых доступны налоговые каникулы, определяют местные власти.

Проверяйте льготу для вашего бизнеса в региональном законе — по ОКВЭД2. Для бытовых услуг есть дополнительная детализация по ОКПД2.

Обычно устанавливают ограничение по численности работников, размеру дохода от реализации, предельному доходу для УСН. Чтобы узнать, какие условия действуют в вашем регионе, просмотрите местный закон о налоговых каникулах.

Если нарушите любое из условий для налоговых каникул, в том числе региональные ограничения, вы лишитесь права на льготу. В таком случае придется пересчитать и заплатить налог на УСН или патент на общих основаниях — за весь налоговый период, в котором нарушили льготные правила.

Если перешли с УСН на ПСН в период действия налоговых каникул, можно продолжать работать по ставке 0%. Но только если соблюдаете остальные условия и ограничения.

Как считать 70% от доходов

Когда региональные власти разрабатывают перечень видов деятельности для налоговых каникул, они применяют классификатор ОК 029-214. Вид деятельности определяется по коду ОКВЭД, который предприниматель вносит в ЕГРИП при регистрации.

Если доход от льготного вида деятельности составляет не менее 70%, то предприниматель на УСН вправе воспользоваться налоговыми каникулами.

При этом ИП может одновременно работать в нескольких сферах. Но тогда ему нужно вести раздельный учет по льготной и обычной деятельности и выделять доход по ставке 0% из общей суммы своих доходов.

Долю дохода определяют по формуле:

Доля дохода = (Доход по льготному виду деятельности / Общая сумма дохода) х 100%.

Эксперты ПЭБ рекомендуют: подтверждайте соблюдение условия о доле дохода для нулевой ставки документально. Хотя предоставление таких документов не входит в обязанности предпринимателя, налоговики вправе затребовать их в любой момент. Так они проверяют обоснованность применения льготы налогоплательщиком.

И еще одно важное правило для предпринимателей на УСН. ИП не сможет воспользоваться нулевой ставкой, если:

С начала года превысил доход в 150 млн рублей, но не вышел за рамки в 200 млн рублей. На 2023 год показатели проиндексировали — максимальный доход за год находится в пределах от 188,55 млн до 251,4 млн рублей. Доход считают нарастающим итогом с начала налогового периода.

Нанял больше 100 сотрудников, но их средняя численность работников в пределах 130 человек.

Кроме того, если ИП превысит доход в 188,55 млн рублей и численность в 100 человек, ему нужно перейти на повышенные ставки УСН:

Если доходы в 2023 году превысят 188,55 млн рублей, вы потеряете право на налоговые каникулы. А если 251,4 млн рублей, то лишитесь и права на упрощенку.

Поможем открыть ИП и настроить бухгалтерию

Подготовим заявление о регистрации, поможем определиться с видом деятельности, подберем ОКВЭД и выпустим ЭЦП

Оставьте заявку, чтобы открыть ИП без госпошлины и анкет

Сколько длятся налоговые каникулы

Каникулы можно применять со дня регистрации ИП и до 31 декабря следующего года включительно.

Например, предприниматель зарегистрировался 5 декабря 2022 года. Он сможет воспользоваться налоговыми каникулами в период с 5 декабря 2022 по 31 декабря 2023 года включительно. Из-за регистрации ИП в конце 2022 года он потерял практически целый год льготы.

Другой предприниматель зарегистрировался 15 января 2023 года. Он будет работать по нулевой ставке с 15 января 2023 года по 31 декабря 2024 года — фактически два полных налоговых периода.

И еще один пример. ИП зарегистрировался 10 января 2022 года, но перешел на УСН только с 2023 года, то есть с 1 января 2023 года. В таком случае он сильно сократит срок своих налоговых каникул: ИП сможет применять льготу только с 1 января 2023 года по 31 декабря 2023 года. А все потому, что предприниматель не перешел на спецрежим сразу после регистрации и целый год не соответствовал условиям налоговых каникул. По аналогии рассчитывают срок каникул, если новый предприниматель перешел с ОСНО на ПСН не с начала регистрации, а гораздо позже.

Эксперты ПЭБ рекомендуют: если вы хотите получить максимальную выгоду от налоговых каникул для вашего ИП, регистрируйте ИП с начала года и сразу же переходите на спецрежим. Тогда вы сможете воспользоваться нулевой ставкой в течение двух полных календарных лет. Регистрировать ИП в конце года для каникул невыгодно.

Какие особенности действуют для повторной регистрации ИП

Налоговики нечетко сформулировали признак первичности для налоговых каникул. Поэтому для ИП, которые возобновляют свою деятельность, появилась лазейка для льготы.

Верховный суд подтвердил позицию предпринимателей: ставку 0% можно применять и гражданам, прекратившим предпринимательскую деятельность, а потом решившим ее возобновить. Минфин придерживается такой же точки зрения.

Если вы закрыли свое ИП и решили снова открыть бизнес в 2023 году, то сможете воспользоваться налоговыми каникулами. Но есть условия — вы впервые возобновляете деятельность, в регионе действует нулевая ставка и раньше вы ей не пользовались.

Применять каникулы при каждой регистрации бизнеса не получится. Льготой можно воспользоваться только один раз. И если вы впервые зарегистрировали бизнес, когда в регионе уже действовал закон о налоговых каникулах, ИП автоматически воспользовался налоговыми каникулами. А значит при повторной регистрации нулевой ставки уже не будет.

Например, Иванов И.И. зарегистрировал свое ИП в Московской области — 20 января 2017 года. Предприниматель решил сразу же перейти на УСН и подал заявление о переходе в течение 30 дней после регистрации.

В это время региональные власти уже ввели налоговые каникулы для ИП в области. Иванов И.И. автоматически получил льготу при регистрации: с 20 января 2017 года по 31 декабря 2018 года он считал налог на УСН по ставке в 0%.

В 2020 году ему пришлось закрыть бизнес из-за пандемии. Прошло 3 года, и он решил продолжить свое дело, но уже с новым ОКВЭД. 10 января 2023 года он впервые возобновил свой бизнес и сразу же купил патент. Но налоговые каникулы ему не положены, несмотря на новый вид деятельности и налоговый режим. Он уже воспользовался льготой в 2017-2018 годах, а повторно налоговые каникулы предпринимателям не предоставляют.

Как оформить налоговые каникулы

Никакой специальной процедуры или инструкции нет. Если вы решили воспользоваться льготой, уведомлять налоговую инспекцию не нужно. Писать заявление тоже не надо — ИП применяют налоговые каникулы в беззаявительном порядке.

Эксперты ПЭБ обращают внимание: несмотря на то, что никаких документов для оформления налоговых каникул нет, предпринимателям нужно постоянно следить за общими и региональными условиями их применения. А ИП на УСН еще и постоянно проверять долю в 70% от дохода.

УСН

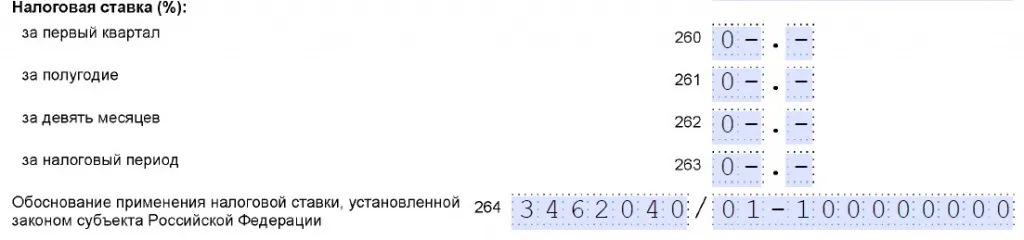

Предпринимателям на УСН не нужно платить налог и авансовые платежи в течение двух лет, начиная с года регистрации. Минимальный налог тоже платить не надо. Когда будете сдавать годовую декларацию, просто укажите ставку 0%.

Скачать образец заполнения декларации по УСН со ставкой 0%.

ПСН

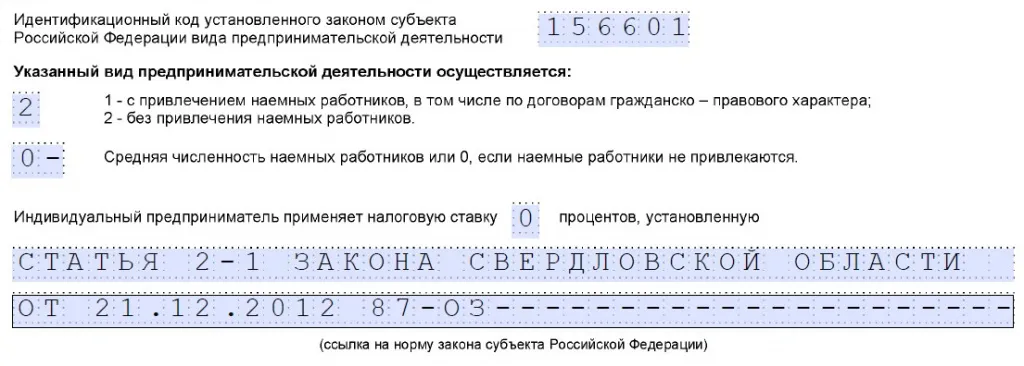

Предпринимателям на ПСН не нужно оплачивать первые 2 патента. Но между сроком первого и второго патента не должно быть перерывов.

При подаче заявления на получение патента на второй странице нужно указать:

В поле «Индивидуальный предприниматель применяет налоговую ставку ___ процентов, установленную» — 0%;

В поле «Ссылка на норму закона субъекта РФ» — реквизиты регионального закона, которым и установили налоговые каникулы.

Скачать образец заявления на патент со ставкой 0%.

Частые вопросы по налоговым каникулам

Я только зарегистрировал ИП и хочу оформить налоговые каникулы. Что мне нужно сделать?

Делать ничего не надо. Если вы перешли на УСН или ПСН и соответствуете всем условиям, просто не платите налог на спецрежиме в течение первых двух налоговых периодов. Создавать специальное уведомление для ИФНС тоже не требуется. Они узнают о льготе из вашей декларации по УСН или заявления по ПСН.

При регистрации перешел на УСН, но в процессе работы перешел на патент. Сохранится ли право на налоговые каникулы?

Да, вы можете продолжать применять нулевую ставку. Если все условия для налоговых каникул соблюдены, переход на ПСН никак не повлияет на право применения льготы.

Как проверить, могу ли я воспользоваться налоговыми каникулами?

В первую очередь, уточните свой налоговый режим. Льгота доступна только для упрощенки и патента. Если вы все еще не перешли с ОСНО, налоговые каникулы вам недоступны.

Затем посмотрите, в каком регионе вы зарегистрировались как ИП, и прочитайте локальный норматив. Там указаны все требования для налоговых каникул — и по виду деятельности, и по доходам, и по сотрудникам.

Если все условия соблюдены, переходите на налоговые каникулы и начисляйте налог по нулевой ставке.

К каким налогам ИП применяются налоговые каникулы?

Только к основным налогам на спецрежиме — налогу на УСН и патенту. НДФЛ и страховые взносы по сотрудникам, земельный, транспортный, имущественный налоги, НДС при импорте нужно платить в общем порядке и по стандартным ставкам. Страховые взносы за себя ИП тоже должен заплатить.

Можно ли учесть страховые взносы, уплаченные во время налоговых каникул, в будущих периодах после окончания каникул?

Нет, такой возможности у предпринимателя нет. Учет расходов не переносится с каникул на будущие периоды.

Освобождают ли предпринимателя на УСН от отчетности на время налоговых каникул?

Нет, во время применения нулевой ставки ИП продолжает вести учет доходов и расходов в КУДиР для формирования налоговой базы, к которой и применяется ставка в 0%.

Декларация по УСН тоже обязательна. Сдавайте ее в установленный срок — до 25 апреля следующего года. На ПСН отчетность по спецрежиму не сдают.

А вот налоговые и страховые отчеты работодателя, отчетность по другим налогам — если платите такие налоги — нужно сдавать в установленный срок.

Что делать, если ИП не знал о налоговых каникулах и оплатил все налоги и авансы на УСН или полную стоимость патента на ПСН?

Если вы проходите по виду деятельности и остальным требованиям для налоговых каникул, но не воспользовались ими, переплату можно вернуть.

Для этого надо подать заявление о возврате излишне уплаченного налога. К заявлению приложите сопроводительное письмо, в котором обоснуйте свое право на льготную ставку.

Узнать, не переплатили ли вы налоги после регистрации ИП, поможет экспресс-аудит от ПЭБ. Эксперты подберут выгодный для вашей компании налоговый режим и вернут переплаты, даже если ФНС будет против. Для всех новых клиентов аутсорсинга — экспресс-аудит бесплатно.

Месяц бесплатной бухгалтерии для ИП

+экспертная поддержка бизнеса на старте от главбуха и юриста

Реклама: ООО «Центр Бухгалтерских Решений», ИНН 5902063551, erid: LjN8Jy4w2