Отмена освобождения от НДС для застройщиков

С 1 января 2024 года прекращает действовать освобождение от НДС услуг застройщиков (закон от 31.07.2023 № 389-ФЗ внес поправки в пп. 23.1 п. 3 ст. 149 НК). Новация касается строительства помещений для временного проживания (без права на постоянную регистрацию), то есть апартаментов. Теперь компании смогут принимать к вычету входной НДС и выставлять счета-фактуры заказчикам.

Правило распространяется только на объекты, разрешение на строительство которых получено с 01.01.2024 и позже (подп. 23.1 п. 3 ст. 149 НК).

Хотите знать, как быстро развиваться и зарабатывать благодаря знаниям налогов, учета, рисков, консалтинга и финансов?

Ответы в нашем авторском Telegram-канале

Освобождение от НДС при оказании туруслуг и продаже некоторых лекарственных средств

С 1 июля 2023 года не облагается налогом на добавленную стоимость реализация отдельных видов лекарств, а именно препаратов, которые предназначены для медицинской помощи детям с тяжелыми жизнеугрожающими и хроническими, в том числе редкими (орфанными) заболеваниями. Подробнее см. закон от 24.06.2023 № 262-ФЗ и подп. 42 к п. 2 ст. 149 НК.

Еще один тип операций, освобожденный от НДС — это реализация туристского продукта в сфере внутреннего и въездного туризма (закон от 31.07.2023 № 389-ФЗ и подп. 39 п. 3 ст. 149 НК). Новация касается туров и экскурсий, проданных потребителям в период с 1 июля 2023 до 30 июня 2027 года включительно.

Компании, которые теперь оказывают услуги / продают товары, облагаемые и необлагаемые НДС, должны вести раздельный учет.

Оставаться в курсе всех нововведений в законодательстве, без ошибок вести бухгалтерский учет и своевременно оценивать налоговые риски — вот критерии первоклассного специалиста!

УКЦ «Разобраться в налогах» поможет в развитии карьеры бухгалтера, аудитора и налогового консультанта.

Новые правила освобождения от НДС сферы общепита

Услуги общественного питания (рестораны, буфеты, кафе и другие объекты, а также выездное обслуживание, кейтеринг) освобождаются в 2024 году от НДС при наличии трех условий:

сумма доходов за предшествующий год не превысила 2 млрд руб.;

удельный вес доходов от общепита в общей сумме доходов компании — минимум 70 %;

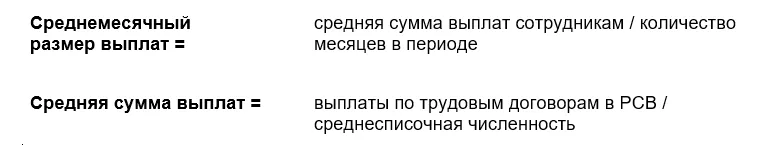

среднемесячный размер выплат работникам по РСВ — не ниже среднемесячной зарплаты в регионе (закон от 02.07.2021 № 305-ФЗ, пп. 38 п. 3 ст. 149 НК).

Рассчитать среднемесячный размер выплат можно по следующей формуле:

Упрощение подтверждения ставки 0% при экспорте

Что изменилось (см. закон от 19.12.2022 № 549-ФЗ):

Для подтверждения права на нулевую ставку при вывозе продукции с 01 января 2024 года достаточно предоставить электронные реестры, которые содержат сведения из декларации и контракта с иностранцем (без бумажных договоров). В случае экспорта через посредников в реестр также включается информация из договора комиссии, договора поручения или агентского договора (п. 2 ст. 165 НК).

При перевозке товаров морским и речным транспортом больше не требуется проставлять отметки таможенных органов на поручении на отгрузку. Теперь для подтверждения ставки НДС 0% нужно предоставить в ФНС копию поручения на отгрузку товаров на морское судно без отметки «Погрузка разрешена», с приложением перечня морских судов, доставивших груз.

Установлен момент определения налоговой базы при неподтвержденном экспорте товаров. С 1 января 2024 года база определяется на последнее число квартала, в котором истекают 180 календарных дней (п. 9 ст. 167 НК).

Банк готовых документов для профессионального бухгалтера за 17.540 руб. 0 руб. Успейте воспользоваться специальным предложением и получить нужный документ бесплатно.

Изменение перечня операций, которые облагаются по ставке 10%

Согласно закону от 19.10.2023 № 504-ФЗ, с нового года расширен перечень товаров, облагаемых НДС по сниженной ставке — 10%.

В этот список включены:

продукция для ухода за детьми (бутылочки, соски, пеленки, ванночки и другие);

автокресла (удерживающие устройства, предназначенные для использования в транспортных средствах);

детские велосипеды;

школьно-письменные принадлежности;

предметы детской мебели (подп. 2 п. 2 ст. 164 НК).

Помимо этого, изменились перечни медицинских товаров, которые облагаются НДС по ставке 10% (постановление Правительства от 16.09.2023 № 1513).

Увеличение ставки налога до 20% для фастфуда

Для ряда позиций налоговая ставка наоборот увеличена до максимального размера — 20%:

с 1 октября 2023 года — на реализацию сэндвичей, гамбургеров, чизбургеров, пиццы и других аналогичных готовых хлебобулочных изделий (приказ Росстандарта от 15.08.2023 № 648-СТ);

с 1 января 2024 года — при продаже парфюмерных, косметических или прочих туалетных средств; бюстгальтеров, корсетов, подтяжек и аналогичных изделий; столовой и кухонной посуды, хозяйственных и туалетных изделий из керамики, кроме фарфора (постановление Правительства от 16.09.2023 № 1513).

Продление срока возмещения НДС в заявительном порядке

По общему правилу ИФНС принимает решение о возмещении налога только после проведения камеральной проверки (ст. 176 НК). Но при упрощенном (заявительном) порядке все иначе: сначала — деньги, затем — контрольные мероприятия.

Право плательщиков на ускоренное НДС- возмещение пролонгировали еще на 2 года, то есть до конца 2025 (закон от 31.07.2023 № 389-ФЗ, пп. 8 п. 2 ст. 176.1 НК).

Заявку достаточно подать по рекомендованной или в свободной форме в районную инспекцию в течение 5 рабочих дней с момента сдачи декларации.

Ускоренной процедурой могут воспользоваться все плательщики НДС при условии, что компания не находится в процессе реорганизации, ликвидации или признания банкротом.

Заявление на возмещение направляется в электронном виде (закон от 31.07.2023 № 389-ФЗ, п. 25 ст. 176.1 НК). Рекомендуемая форма — в письме ФНС от 20.04.2023 № ЕА-4-15/5128@.

С 1 апреля 2024 года банковскую гарантию автоматически передает в ИФНС банк без участия налогоплательщика не позднее одного дня с момента ее подписания (закон от 31.07.2023 № 389-ФЗ, ст. 176.1 НК).

Бесплатный годовой доступ к записям и материалам наших мероприятий 2022–2024

Более 150 часов видеоразборов по налогам и более 5,500 листов презентаций получите бесплатно. Забрать пока открыт доступ

Отмена двойного взимания НДС при перепродаже автомобилей и мотоциклов

Согласно закону от 19.12.2023 № 612-ФЗ, изменен порядок определения налоговой базы по НДС при реализации б/у автомобилей и мотоциклов. Поправки следует применять к операциям с 1 апреля 2024 года.

А именно: за базу необходимо брать разницу между ценой продажи (ст. 105.3 НК) с учетом НДС и ценой приобретения транспортного средства у предыдущего продавца (физлица) с учетом НДС.

Если реализация б/у авто происходит между юрлицами, новый порядок исчисления применим при соблюдении ряда условий:

на дату совершения сделки продавец транспортного средства применяет ОСНО;

последним собственником, на которого было зарегистрировано ТС, являлось физлицо;

покупателем (плательщиком НДС) получена от продавца счет-фактура с суммой налога.

«Входной» НДС при этом компании-перепродавцы к вычету не принимают.

Учебно-консалтинговый центр «Разобраться в налогах» повышает квалификацию бухгалтеров, аудиторов и налоговых консультантов, а также дает ценные знания, необходимые в работе собственникам бизнеса, директорам, предпринимателям.

Полноценное 5-дневное обучение с кураторской поддержкой в лучшей онлайн-школе 2023 по версии GetCourse в номинации «Обучение профессиям» с 50% скидкой всего за 450 ₽ и 950 ₽.

Выбрать курс

Реклама: ООО «БЛТ Партнерс», ИНН 9710092683, erid: LjN8KPVK9